De Wall Street Journal noemde het The scariest economics paper of 2022 en het Britse blad The Economist schrijft er deze week ook al over. Het gaat om een paper van drie economen, L. Ball, D. Leigh en P. Mishra (kortweg BLM), twee van het IMF en een van de Johns Hopkins universiteit. Zij proberen te kwantificeren wat er nodig is om de Amerikaanse inflatie terug te krijgen naar 2 procent.

In de juni-projecties van de Fed daalt de inflatie in 2024 tot vlak boven 2 procent. De economie komt niet in een recessie, de werkloosheid stijgt mondjesmaat, van 3,7 nu tot 3,9-4,1 procent, en de officiële rente stijgt van 2,25-2,5 tot zo’n 3,8 procent. De auteurs van het genoemde paper denken dat het Fed-scenario apekool is.

Zij menen dat de inflatie slechts terugkeert naar 2 procent als de werkloosheid naar 6,5 procent stijgt en daar twee jaar blijft. Het verschil in beide zienswijzen is zo’n vier miljoen werklozen. Het verschil is ook dat de Fed de rente volgens BLM nog veel meer moet verhogen dan zij nu denkt. Dat is allemaal heel slecht nieuws, zeg maar angstaanjagend, niet alleen voor die werklozen en hun gezinnen, ook voor de financiële markten.

Toch neemt inflatoire druk wel af

Wie ben ik om de conclusies van zo’n mooi wetenschappelijk paper, dat breed wordt geciteerd in gerenommeerde bladen, in twijfel te trekken? En toch doe ik het. Daarmee zet ik feitelijk een traditie voort. In het eerste deel van 2021 liep ik in het voorste gelid mee met economen die waarschuwden voor hoge inflatie. Nu velen in paniek zijn geraakt en de centrale banken de turbo erop zetten wat betreft renteverhogingen, meen ik tekenen te ontwaren dat de inflatoire druk in de VS momenteel sterk afneemt, waardoor die in 2023 waarschijnlijk sneller zal dalen dan velen nu vrezen.

BLM delen de stijging van de Amerikaanse inflatie sinds eind 2020 op in drieën. Een half procentpunt komt in hun optiek door hogere inflatieverwachtingen, een heel procentpunt vanwege de krappe arbeidsmarkt en 5,5 procentpunt door ‘supply shocks and pass-through effects’. Aangezien we nog nooit zulke inflatie hebben meegemaakt, lijkt het mij erg moeilijk te modelleren op basis van historische data. Ik kijk liever naar de meest relevante variabelen en probeer te bedenken hoe die zich verder zullen ontwikkelen.

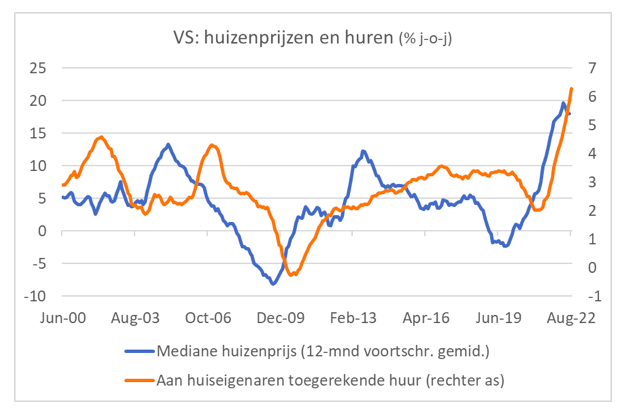

• Huren hebben een groot gewicht in de Amerikaanse inflatiemand en zij volgen, met enige vertraging, de huizenprijzen. Over de laatste 12 maanden is de huurstijging, in navolging van de huizenprijzen, versneld van zo’n 2 tot zo’n 6,5 procent, wat een forse bijdrage heeft geleverd aan de stijging van de inflatie. De fors opgelopen hypotheekrente zet momenteel een stevige rem op de stijging van de huizenprijzen. Het zal even duren, maar de huurstijging zal daardoor binnen afzienbare tijd afzwakken. Maar het gaat gebeuren en mochten de huizenprijzen dalen, dan kunnen ook de huren dalen.

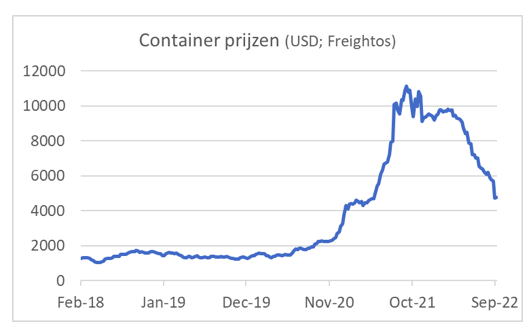

• Spectaculair stijgende internationale vrachtprijzen hebben ook een bijdrage geleverd aan de inflatie. Niet alleen werkten zij kostenverhogend voor bedrijven, ook veroorzaakten ze aanvoerproblemen omdat het simpelweg te duur werd sommige spullen te vervoeren. Het goede nieuws is dat internationale containerprijzen momenteel rap dalen. Dit moet tot een absolute kostendaling leiden, de aanvoer van goederen bespoedigen en aldus een stevige neerwaartse druk op de inflatie zetten.

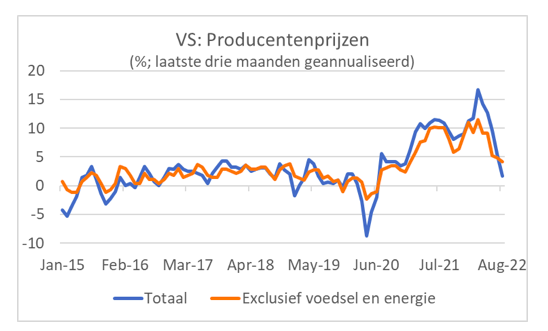

• Datzelfde geldt voor materiaalkosten. De stijging van de zogeheten producentenprijzen was ook een teken van snel oplopende kosten voor bedrijven, die hun weg naar de consumentenprijzen vonden. Inmiddels is echter sprake van een opvallende ontspanning. In de volgende grafiek is niet de jaar-op-jaar stijging van de producentenprijzen weergegeven, maar de stijging over drie maanden omgerekend naar jaarbasis. Dit brengt de meest recente ontwikkeling beter tot uiting. De conclusie is helder. Aldus bepaald is de producentenprijsstijging inmiddels teruggekeerd naar het tempo van voor de pandemie.

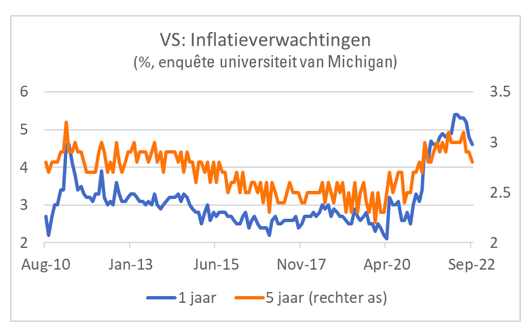

• Ook de inflatieverwachtingen nemen momenteel af. In de maandelijkse enquête van de universiteit van Michigan naar het consumentenvertrouwen wordt gevraagd naar de inflatieverwachtingen op een 1-jaars en de een 5-jaars horizon. De volgende grafiek laat zien dat beide reeksen een matiging laten zien. In september daalde de verwachting voor de inflatie op een 5-jaars horizon naar 2,8 procent, de laagste stand sinds juli vorig jaar. Vergelijkbare enquêtes, zoals die van de Federal Reserve of New York, leveren hetzelfde beeld op.

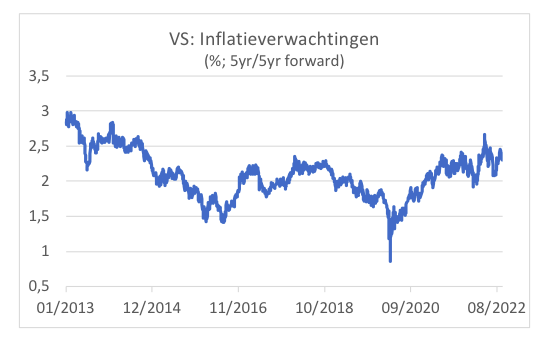

• Als naar ‘market-based’ indicatoren van inflatieverwachtingen wordt gekeken, in het bijzonder de 5yr/5yr forward rate, blijkt dat die tijdens de pandemie aanvankelijk is gedaald, vervolgens weer is gestegen, maar nog altijd slechts fractioneel boven 2,0 procent ligt.

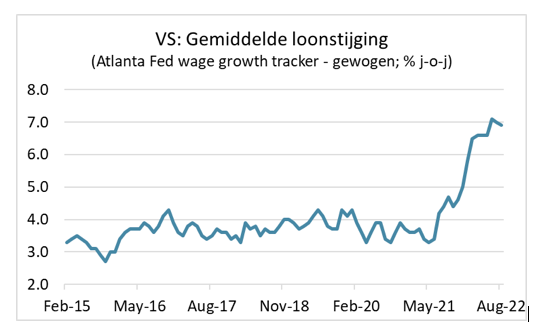

• De loonstijging is een bron van ongewenst hoge inflatie wanneer die boven de productiviteitsstijging plus het gewenste inflatiepercentage uitkomt, dat wil zeggen wanneer ze hoger is dan zo’n 3,5 procent. Het is helder dat zulks momenteel het geval is. De hoge inflatie en de zeer gespannen arbeidsmarkt hebben tot een indrukwekkende toename van de loonstijging geleid. Er zijn diverse maatstaven die hier licht op werpen. Een van mijn favoriete maatstaven is de zogeheten ‘wage growth tracker’ die door de Federal Reserve van Atlanta wordt berekend.

Jarenlang schommelde de loonstijging volgens deze maatstaf rond de 3,5-4,0 procent. In de loop van 2021 begon een versnelling, maar het tempo van de loonstijging lijkt te stabiliseren rond 7 procent. De laatste twee maanden is zelfs sprake van een bescheiden daling. Het heeft er alle schijn van dat de Amerikaanse conjunctuur, net zoals elders, zij het wellicht minder geprononceerd, de komende tijd zal afzwakken. Dan zal zeker ook de loonstijging terugvallen.

Concluderend

De Amerikaanse inflatie zal niet heel snel naar de door de Fed gewenste 2 procent dalen. Maar het betoog van de drie genoemde economen, die menen dat de werkloosheid naar 6,5 procent moet stijgen en daar 2 jaar moet blijven om de inflatie onder controle te krijgen lijkt mij toch veel te pessimistisch. De meest recente ontwikkeling van een aantal voor de inflatie relevante indicatoren suggereert dat de inflatoire druk snel afneemt. Daardoor kan de inflatie in de loop van volgend jaar wel eens sneller dalen dan velen nu voorzien.

De Fed zal deze week haar officiële rente ongetwijfeld verhogen en later de rente nog aanmerkelijk verder optrekken. Ik denk dat ze daarbij de in het verleden vaak gemaakte fout zal herhalen, namelijk dat ze het monetaire beleid onnodig veel zal verkrappen en de conjunctuur onnodige schade zal berokkenen. Twee keer fout dus: eerst de ernst van de inflatie niet onderkend en nu de desinflatoire krachten onderschat.

Han de Jong is voormalig hoofdeconoom van ABN Amro. Hij schrijft wekelijks voor Investment Officer over economie en markten. Meer informatie over zijn visie kunt u lezen op Crystal Clear Economics.