Aandelenmarkten staan onder grote druk. De stijgende rente en vooral het voorziene beleid van de Amerikaanse centrale bank wordt als belangrijkste oorzaak gezien. Aandelen zijn immers vermogenstitels met een hoge duratie en daarom gevoelig voor de rentestand, al is de rentestand natuurlijk niet de enige factor die telt.

Vorig jaar beweerde Fed-baas Powell nog bij hoog en bij laag dat de hogere inflatie van voorbijgaande aard zou zijn. Hij en zijn medebestuursleden zagen in die inflatie dan ook geen argument om het monetaire beleid te verkrappen. Inmiddels heeft de Fed een ronduit spectaculaire draai gemaakt en kan het veel bestuursleden nauwelijks snel genoeg gaan met de renteverhogingen.

Men realiseert zich dat er meer balans moet komen tussen vraag en aanbod in de economie. De Fed heeft op korte termijn geen invloed op de aanbodzijde van de economie. De bijdrage van de Fed aan het proces om vraag en aanbod meer in balans te krijgen, is dat zij door middel van rentestijging de vraag remt. Maar met hoeveel moet de rente nu omhoog?

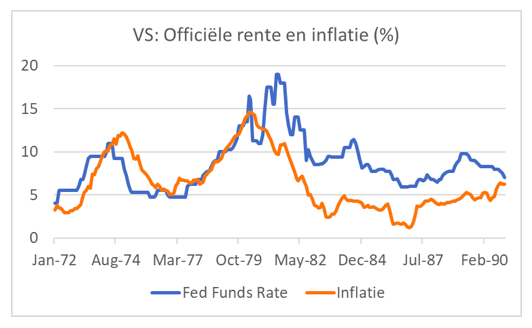

De ervaringen uit de jaren zeventig en tachtig zijn bepaald niet geruststellend voor aandelenbeleggers. Vooral in de jaren tachtig bleek een positieve reële rente nodig om de inflatiegeest terug in de fles te krijgen. Nu is de Amerikaanse inflatie 8,3 procent en de officiële rente 0,75-1,0 procent. Ik ken niemand die durft te beweren dat de Fed Funds Rate naar 8 procent of nog hoger moet. Dat komt waarschijnlijk door het wijdverbreide inzicht dat de inflatie deels door tijdelijke factoren, zoals hogere vrachtprijzen en leveringsproblemen, is opgedreven. Die houden een keer op en leiden mogelijk zelfs tot een omkering van de stijgende tendens. Binnen een paar maanden gaan waarschijnlijk ook basiseffecten de inflatiecijfers drukken.

Beleggers moeten nu twee cruciale vragen beantwoorden. Ten eerste: hoe hoog is de inflatie die resteert als tijdelijke factoren zijn verdwenen en basiseffecten hun beslag hebben gekregen? De tweede vraag is hoe rentegevoelig de economie momenteel is.

Ik vermoed dat de Amerikaanse inflatie geleidelijk zal gaan dalen, maar niet vanzelf onder de 4 procent terecht zal komen. Die 4 procent is misschien een goed mikpunt voor de centrale bankiers. Als we de regel hanteren dat de reële rente ongeveer gelijk of iets hoger moet zijn dan de inflatie, dan is een ontwikkeling van de Fed Funds Rate in de richting van 4 procent een reële verwachting.

Rentegevoeligheid

Maar dan is er de tweede vraag, hoe rentegevoelig is de economie? Als die heel rentegevoelig is, dan zal een bescheiden renteverhoging al sneller de beoogde groeivertraging bewerkstelligen. Ik denk dat de economie meer dan gemiddeld rentegevoelig is vanwege de omvangrijke bruto schulden op diverse plekken in de economie. Om die reden zou ik ervan uitgaan dat de benodigde rentestijging wat minder kan zijn dan tot de 4% die ik zojuist toelichtte.

Ook het feit dat de inflatieverwachtingen voor de langere termijn tot nog toe beperkt zijn opgelopen, maakt het waarschijnlijk dat met een relatief geringe rentestijging kan worden volstaan. Dan blijft er nog een weg te gaan voor de Fed, maar ik denk dat een Fed Funds Rate die naar, zeg 3% oploopt geen schokken gaat opleveren op financiële markten doordat dit al grotendeels in de verwachtingen van marktparticipanten is verwerkt.

De huizenmarkt is heel rentegevoelig en de stijging van de hypotheekrente kan veel invloed hebben. Die is vooral de laatste vijf maanden fors opgelopen. Mijn laatste grafiek laat voor elk moment zien hoe sterk de hypotheekrente zich in de vijf voorafgaande maanden heeft ontwikkeld. Een stijging zoals we sinds de jaarwisseling hebben gezien was de laatste 40 jaar niet meer voorgekomen. Dat kan niet zonder gevolgen blijven.

De rente moet omhoog om de inflatie onder controle te brengen. En rentestijging is niet fijn voor de aandelenmarkt. Ik denk dat de mate waarin de rente in de VS omhoog moet wel eens kan meevallen.

De huidige hoge inflatie zal gedeeltelijk vanzelf terugvallen en ik denk dat de rentegevoeligheid van de economie hoog is. Het grootste deel van de benodigde rentestijging is al door de markt ingeprijsd. Als die redenering klopt, dan hebben we het ergste voor aandelenbeleggers inmiddels achter ons.

Han de Jong is voormalig hoofdeconoom van ABN Amro. Hij schrijft wekelijks voor Investment Officer over economie en markten. Meer informatie over zijn visie kunt u lezen op Crystal Clear Economics.