Is kunstmatige intelligentie de nieuwe Dot Com bubbel? Het zou zomaar kunnen, maar beleggers zouden enige terughoudendheid moeten betrachten voordat ze iets een bubbel noemen. Helaas zijn de financiële markten gevuld met goeroes die overal bubbels waarnemen.

Wat vooral jammer is, is dat deze eeuwige beren vaak jarenlang een platform krijgen om hun zorgen te uiten over een op handen zijnde ‘bubbel’. Maar de meeste van deze verwachte bubbels barsten eigenlijk nooit.

Gebruik van betrouwbare bubbeldata

Er zijn gedegen empirische analyses om een onderbouwde uitspraak te doen over of we ons in een bubbel bevinden. De focus van vandaag ligt op een relatief recente studie over marktbubbels van Goetzmann (2016), faculteitsdirecteur aan de Yale School of Management en Research Associate bij het Amerikaanse National Bureau of Economic Research (NBER.)

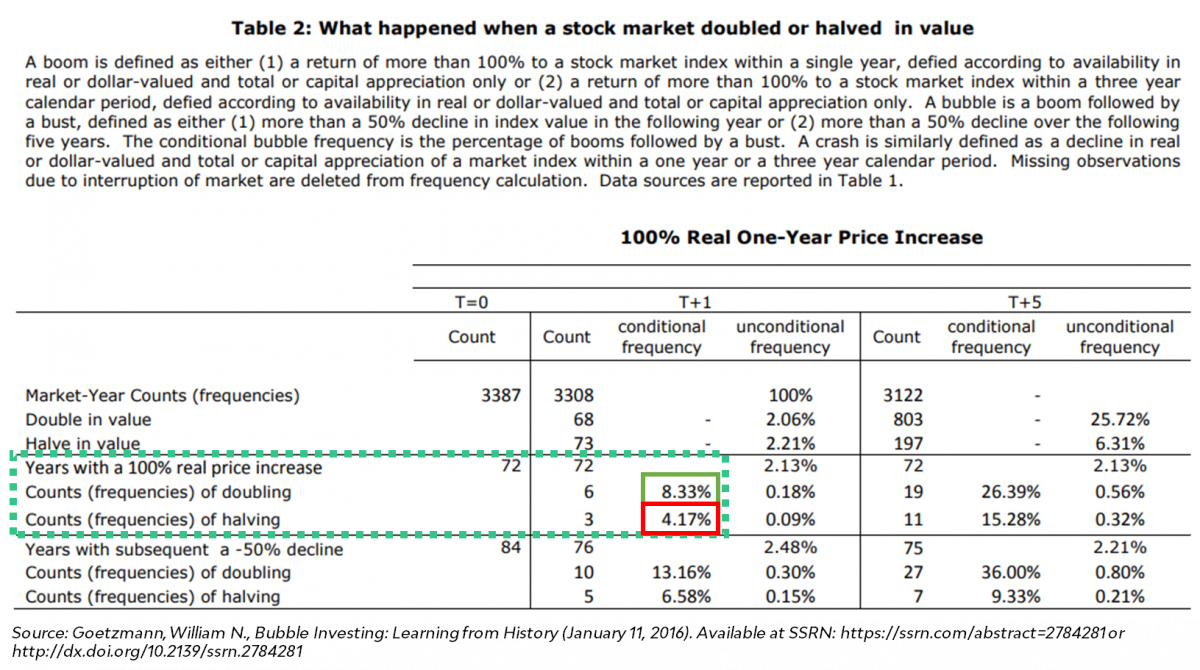

Goetzmann definieert een bubbel als een spectaculaire beursstijging, een ‘boom’, gevolgd door een dramatische daling, een ‘crash’. In numerieke termen: een boom is een reële koersstijging van 100 procent binnen een jaar, gevolgd door een crash van 50 procent of meer in het daaropvolgende jaar. Dus in dat volgende jaar gaan alle winsten van de boom verloren. Dat klinkt als een redelijke bubbeldefinitie, toch?

Bubbels zijn zeldzaam, terwijl booms vaak aanhouden

In totaal bestudeert Goetzmann meer dan 3000 jaarlijkse aandelenrendementen, of markt-jaren zoals hij ze noemt, in 21 aandelenmarkten tussen 1900 en 2014. Het resultaat? Bubbels zijn schaars. Op basis van de bovenstaande definitie is de frequentie van bubbels in de data slechts 0,3 procent. Bovendien is de kans dat de aandelenmarkt binnen een jaar na een stijging van 100 procent of meer in het voorgaande jaar met 50 procent daalt slechts iets meer dan 4 procent. Dus bubbels barsten binnen het volgende jaar in slechts één op de vijfentwintig gevallen! Bovendien, en dit zal moeilijk te verteren zijn voor de eeuwige beren, stegen de koersen binnen een jaar in meer dan 8 procent van de gevallen nog eens met 100 procent. Dus de kans op een ‘verdubbeling na een verdubbeling' is tweemaal zo groot als op een ‘halvering na een verdubbeling’.

Moeilijke pil om te slikken

Natuurlijk laten ‘bubbelgoeroes’ zich niet zo gemakkelijk in het nauw drijven. Een veelgehoord argument dat hen carte blanche geeft om de komende crash jarenlang te propageren is dat bubbels even tijd nodig hebben om te barsten. Om dit idee te onderzoeken, kijkt Goetzmann ook naar wat er gebeurt in een periode van vijf jaar na een boom. Natuurlijk neemt de kans op een crash toe, maar zelfs dan blijft de kans op een bubbel klein. In 15 procent van de gevallen waarin de markt binnen een jaar met 100 procent stijgt, halveren de koersen in de daaropvolgende vijf jaar. Maar, tot ontzetting van de eeuwige beren, is de kans dat koersen nog eens 100 procent stijgen hoger. In 26 procent van de gevallen vond nog een verdubbeling plaats in de vijf jaar volgend op een boom.

Conclusie

Op basis van deze bevindingen lijkt enige terughoudendheid op zijn plaats bij het bestempelen van iets als een bubbel. Bubbels komen veel minder vaak voor dan veel beleggers aannemen. Uiteraard maken echte bubbels een diepe indruk. Wanneer markten met 50 procent of meer kelderen, blijft dit meestal hangen in het hoofd van beleggers. Ook omdat er meestal ‘een duidelijke oorzaak’ achteraf kan worden geïdentificeerd – denk aan de enorme overwaardering tijdens de Dot Com bubbel of het excessieve risico tijdens de Subprime hypotheek waanzin – blijven herinneringen aan bubbels kleven. Maar op basis van het werk van Goetzmann moet de conclusie zijn dat grote crashes na grote booms zeldzaam zijn.

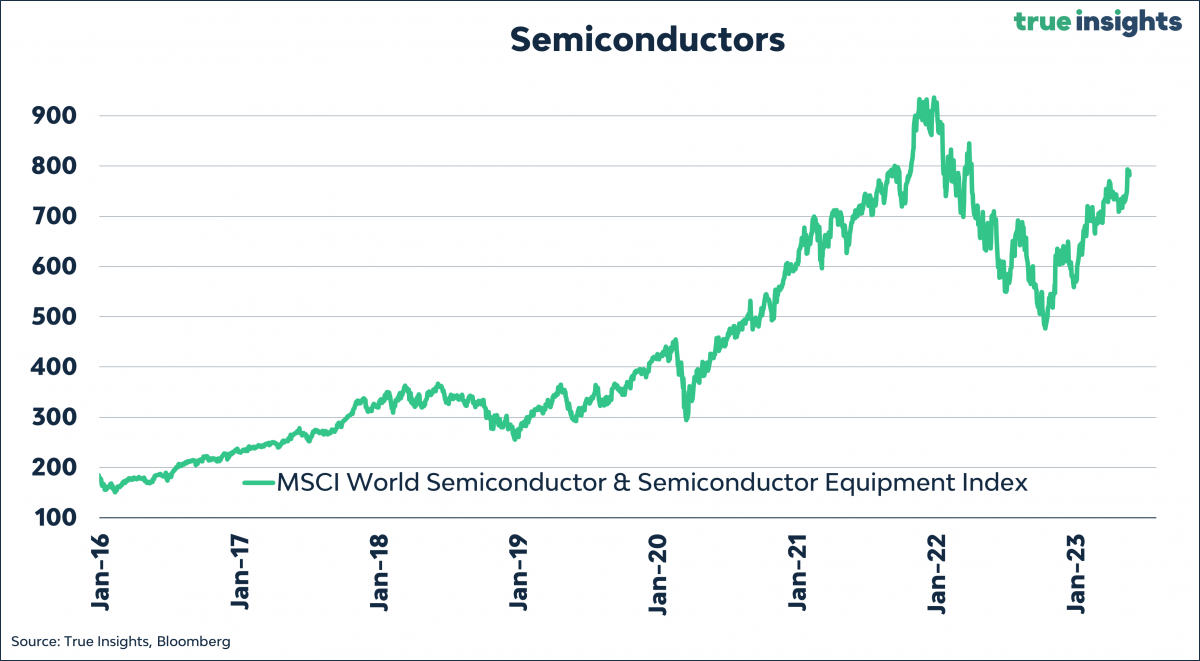

Jeroen Blokland is oprichter van True Insights, een platform dat onafhankelijke research biedt om gediversifieerde multi-asset portefeuilles samen te stellen. Blokland was laatstelijk hoofd multi-assets bij Robeco. Zijn grafiek van de week verschijnt elke donderdag op Investment Officer.