Weinig is vluchtiger dan de financiële markten. Het ene moment struikelen aandelenmarkten over nog een berg extra renteverhogingen door centrale banken, het andere wachten we of diezelfde centrale banken in actie moeten komen om een nieuwe bankencrisis te voorkomen.

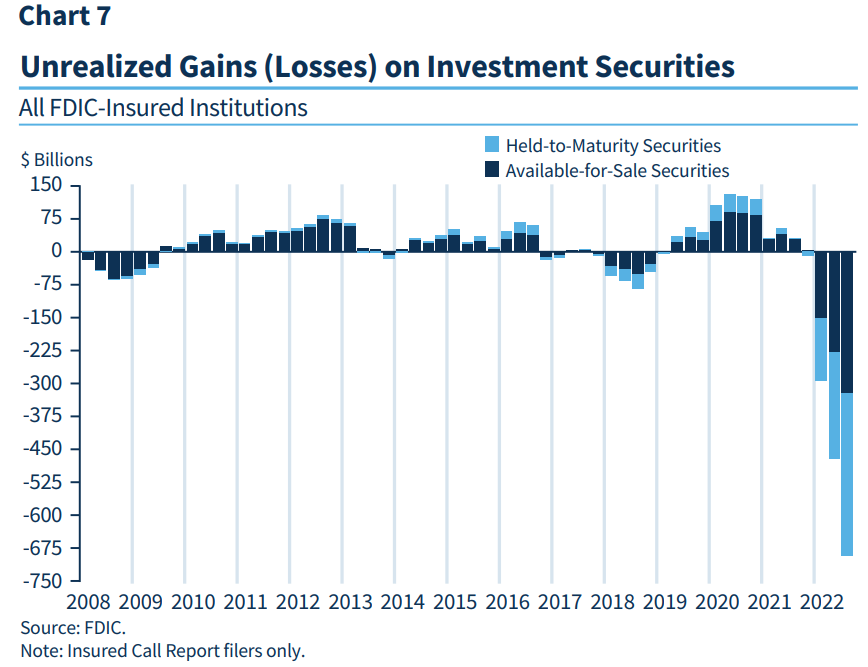

Tot deze week was de ondergang van Silicon Valley Bank (en van Signature Bank) in Europa toch vooral een ver-van-mijn-bed-show. Ook omdat de Amerikaanse Treasury, de Deposit Insurance Corporation (FDIC) en de Federal Reserve snel met een hulpprogramma kwamen, het Bank Term Funding Program. Dat stelt banken in staat om een reeks verschillende (obligatie)instrumenten tegen ‘par value’ bij de Fed onder te brengen in ruil voor liquiditeit. Daarmee wordt de negatieve spiraal van dalende banktegoeden (deposits) die leiden tot gedwongen verkopen van obligaties, die door de sterke rentestijging flink op (een papieren) verlies staan, doorbroken.

In theorie zou dit liquiditeitsinstrument effectief moeten zijn, aangezien het één angel, papieren losses die gerealiseerde verliezen op de balans worden, wegneemt. Hierdoor neemt ook de impact van het andere probleem waardoor Silicon Valley Bank ten onder ging (dalende deposito’s) af. Overigens had Silicon Valley Bank daarnaast heel wat concentratierisico, maar dat even terzijde.

Vertrouwenscrisis

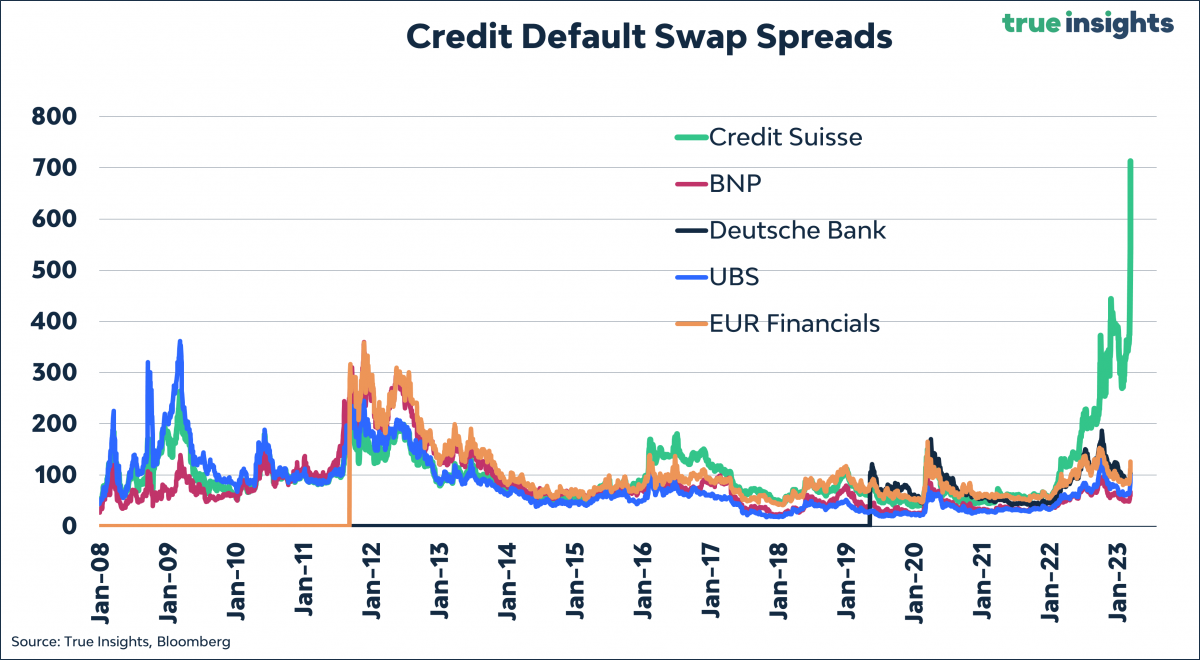

Waar de Federal Reserve minder direct invloed op heeft, is ‘vertrouwen.’ En dat is de reden dat de volatiliteit nu ook overslaat naar Europa. Credit Suisse ligt al maanden onder vuur als gevolg van een gemankeerd businessmodel en een reorganisatie die maar niet echt uit de verf wil komen. Met de ontwikkelingen in de Verenigde Staten op de radar van elke belegger, komt het slecht uit wanneer jouw grootste investeerder, de Saudi National Bank, aangeeft niet nog meer geld uit te willen geven. Ook al heeft het daar een goede reden voor, regelgeving.

De werking van de bankensector wordt voor een groot deel bepaald door de combinatie van vertrouwen en onzekerheid. Wanneer die laatste de doorslaggevende factor wordt, verdwijnt vertrouwen uit beeld en haalt zelfs een noodliquiditeitsprogramma zoals het Bank Term Funding Program weinig uit. Het gebrek aan vertrouwen zorgt voor enorme koersdalingen,waardoor de kapitaalratio’s van banken snel naar de knoppen gaan. Hoewel de oorzaak van de problemen van Silicon Valley Bank en die van Credit Suisse verschillend is, delen ze een door onzekeheid gedreven vertrouwensvlucht onder beleggers. Dat is aanzienlijk spannender voor Credit Suisse, aangezien dit een ‘Global Systemically Important Bank’ is. Tegelijkertijd zou je mogen verwachten dat zo’n bank meer buffers heeft omdat de regelgeving een stuk zwaarder is dan voor bijvoorbeeld regionale Amerikaanse banken. Maar ja, dat vertrouwen hè.

Scylla en Charybdis

In de jongste podcast van Investment Officer geef ik aan, dat ik verwacht dat zowel de ECB als de Federal Reserve de rente moeten verhogen. En als ik naar de laatste Amerikaanse inflatiecijfers kijk, dan is dat beeld niet veranderd. Ik verbaas me er telkens weer over hoe beleggers krampachtig zoeken naar dat ene cijfertje dat lager uitkwam dan verwacht of naar die ene indicator – ik zie ze ook – die wijst op een ineenstorting van de inflatie later dit jaar.

Maar wat die beleggers vergeten, is dat na al die tegenvallers de Federal Reserve en de ECB hun voet pas van het rem-pedaal kunnen halen als ze voldoende overtuiging hebben dat inflatie echt op weg is naar de doelstelling. Ik hou een lijstje bij van de inflatiemaatstaven die Powell en zijn collega’s het belangrijkst vinden, aangevuld met wat inflatie-indicatoren die een goed beeld geven van de onderliggende trend. Dat zijn er in totaal zeven. De 3-maands geannualiseerde prijsstijging van alle zeven(!) is de afgelopen twee maanden toegenomen en het gemiddelde ligt op 5,0 procent. Het is simpelweg te vroeg om convictie op de inflatiedoelstelling te hebben.

Desondanks ben ik er inmiddels minder van overtuigd dat de Fed en ECB tijdens de komende rentevergadering de rente zullen verhogen. Met het overslaan van de zorgen over een bankencrisis naar Europa, neemt de kans op ingrijpen toe. Centrale banken zijn, per definitie, extreem alert als het gaat om de stabiliteit van de financiële sector. Aan de andere kant, als de Fed stopt, wordt dat waarschijnlijk gezien als een teken van paniek. Je begrijpt dat ik momenteel maar weinig wegen zie die leiden naar hogere beurzen.

Jeroen Blokland is oprichter van True Insights, een platform dat onafhankelijke research biedt om gediversifieerde multi-asset portefeuilles samen te stellen. Blokland was laatstelijk hoofd multi-assets bij Robeco. Zijn grafiek van de week verschijnt elke donderdag op Investment Officer.