Verzekeringen zijn een cruciaal instrument voor risicobeheer. Maar het kan ook een winstgevend en belangrijk diversificatiemiddel zijn voor de beleggingsportefeuilles, vooral wanneer traditionele beleggingen het moeilijk hebben.

Eén manier voor beleggers om toegang te krijgen tot de verzekeringsmarkt is via Insurance Linked Securities (ILS). ILS zijn een manier voor verzekeraars om hun risico te beheren en mogelijk winst te genereren, waarbij ze een deel van hun verzekeringsrisico overdragen aan beleggers op de kapitaalmarkt. Dit betekent dat ILS-beleggers zich gedragen als een herverzekeringsmaatschappij, die premies ontvangt in ruil voor het accepteren van het risico van een verlies.

Hoe werken ILS?

ILS bestaan in verschillende vormen, waaronder publieke, verhandelbare instrumenten (bv. catastrofeobligaties of 'cat bonds') en private, niet-verhandelbare effecten (preferente aandelen en notes) uitgegeven door special purpose vehicles.

Deze effecten hebben een andere structuur dan bedrijfsobligaties of staatsobligaties. In tegenstelling tot traditionele obligaties zijn cat bonds niet direct blootgesteld aan het kredietrisico van de emittent. Dit betekent dat de financiële gezondheid van de emittent geen invloed heeft op de waarde van de obligatie. In plaats daarvan ligt de focus om het risico op verliezen voor ILS te bepalen op de waarschijnlijkheid dat de gedefinieerde risico's zich voordoen.

Bij ILS, zoals cat bonds, ontvangt de belegger regelmatige couponbetalingen op basis van premies als de triggering events, zoals een orkaan, niet plaatsvinden binnen de overeengekomen periode. De hoofdsom wordt terugbetaald aan het einde van de beleggingstermijn.

Als een van de gespecificeerde gebeurtenissen zich echter voordoet, wordt een deel of de gehele hoofdsom gebruikt om verzekerde verliezen te dekken, wat resulteert in een verlaging of stopzetting van de couponbetalingen aan de belegger. Op de vervaldatum kan het bedrag van de terugbetaling van de hoofdsom nul of minder zijn.

De prestaties van ILS worden dus bepaald door gebeurtenissen in de natuur en niet zozeer door het handelen van bedrijven. Dit betekent dat het rendement niet gecorreleerd is met traditionele beleggingscategorieën, waarvan het rendement nauwer verbonden is met factoren zoals economische sterkte of zwakte, goede of slechte bedrijfsprestaties of geopolitieke zorgen.

Wat zijn de belangrijkste voordelen van beleggen in ILS?

Beleggen in verzekeringsgerelateerde obligaties biedt verschillende voordelen in vergelijking met bedrijfsobligaties.

De belangrijkste voordelen van beleggen in ILS zijn:

1. Lage correlatie en diversificatie: ILS zijn niet direct gecorreleerd met traditionele beleggingscategorieën zoals aandelen en obligaties, wat betekent dat hun prestaties minder worden beïnvloed door marktschommelingen of economische omstandigheden. Recente renteverhogingen en hun impact op de economie of de mogelijkheid van een zachte landing of een recessie in 2024 zouden geen punt van zorg moeten zijn voor beleggers in ILS. ILS zoals cat bonds hebben een unieke bron van rendement, hun risicopremie is afgeleid van de waarschijnlijkheid dat bepaalde natuurrampen zich voordoen. Dit betekent dat cat bonds niet gecorreleerd zijn aan de kredietcyclus of andere activaklassen en als diversifier fungeren in een portefeuille.

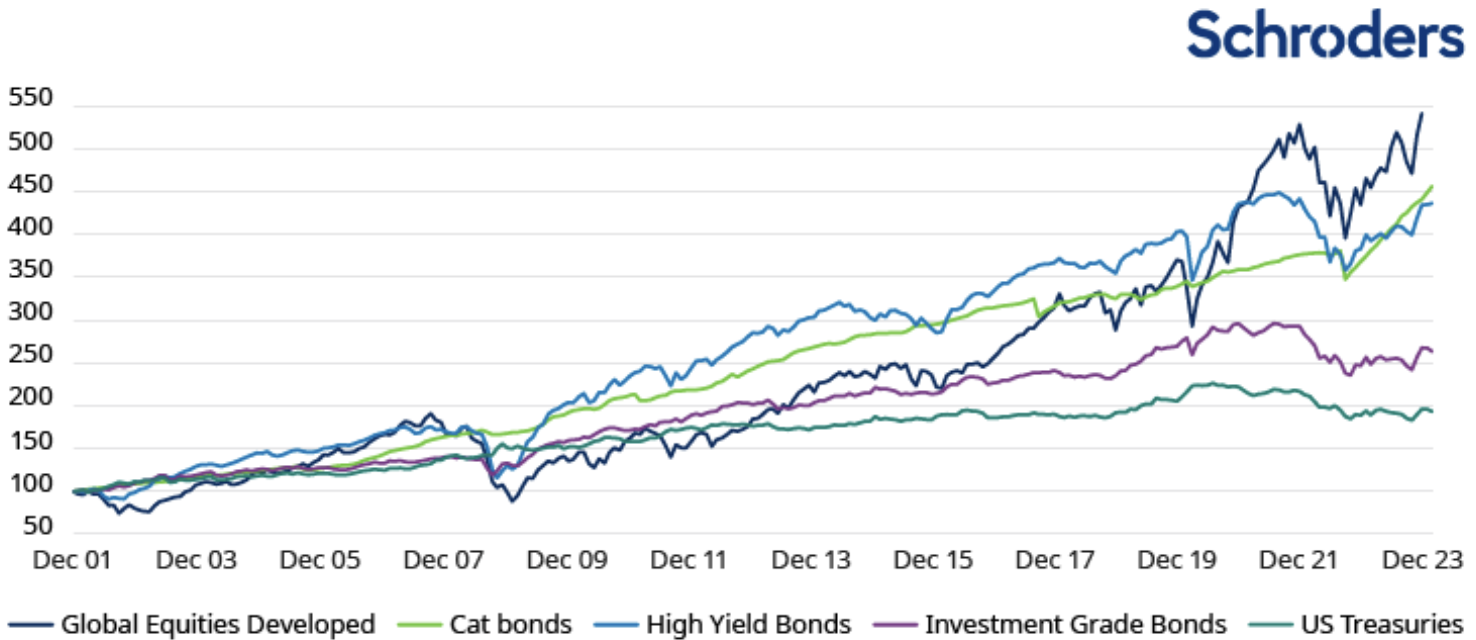

Afbeelding: Prestaties ILS ten opzichte van andere beleggingscategorieën

2. Aantrekkelijke rendementen: Door de aard van de risico's bieden deze obligaties vaak hogere couponrentes in vergelijking met traditionele vastrentende effecten. De rendementen zijn bedoeld om beleggers te compenseren voor het aangaan van het verzekeringsrisico.

3. Verminderd portefeuillerisico: De niet-gecorreleerde aard van ILS kan helpen om het portefeuillerisico te verminderen. Omdat ILS gebonden zijn aan specifieke verzekeringsrisico's, kunnen ze veerkrachtiger zijn en fungeren als een hedge om de impact van bredere marktdalingen op de portefeuille te beperken.

4. Inkomsten genereren: Veel ILS bieden aantrekkelijke rendementen om beleggers te compenseren voor het aangaan van verzekeringsrisico's. Deze hogere couponrentes kunnen zorgen voor een potentiële inkomstenstroom die onafhankelijk is van renteschommelingen of dividenduitkeringen uit aandelen.

5. Weergerelateerde risico's versus kredietrisico's: Vergeleken met traditionele bedrijfsobligaties ruilen beleggers in ILS kredietrisico's in voor weergerelateerde risico's. Terwijl bedrijfsobligaties afhankelijk zijn van de kredietwaardigheid van de emittent, zijn ILS gekoppeld aan het optreden van specifieke natuurlijke gebeurtenissen. Daarom hebben de meeste ILS geen rating van ratingbureaus zoals bedrijfs- of staatsobligaties dat wel hebben. Deze verschuiving in het risicoprofiel kan beleggers diversificatievoordelen opleveren, vooral tijdens perioden van economische neergang wanneer kredietrisico's de neiging hebben toe te nemen.

Lees meer in de artikelen "Insurance can be profitable: here’s how" van Schroders.