De Federal Reserve verhoogde de rente in juni niet. Echter, door nog eens twee extra renteverhogingen voor dit jaar in het nieuwe Dot Plot in te tekenen, moet deze beslissing worden gezien als het (eenmalig) overslaan (skippen) van een nieuwe rentestap. Het is dus zelfs geen pauze als je Powell tijdens de laatste persconferentie mag geloven.

Overigens roept de jongste rentebeslissing uiteraard wel vragen op. Als je niet één maar twee extra renteverhogingen verwacht met nog slechts vier FOMC-vergaderingen over en slechts zes weken tot de volgende in juli, mag je je gerust afvragen waarom ze in juni niets deden. Alsof de FOMC-leden zes weken na een non-actie gaan kijken of er ineens iets kapot gaat. Overigens is er ook in deze verkrappingscyclus uiteraard al iets kapot gegaan, nl. Amerikaanse regionale banken.

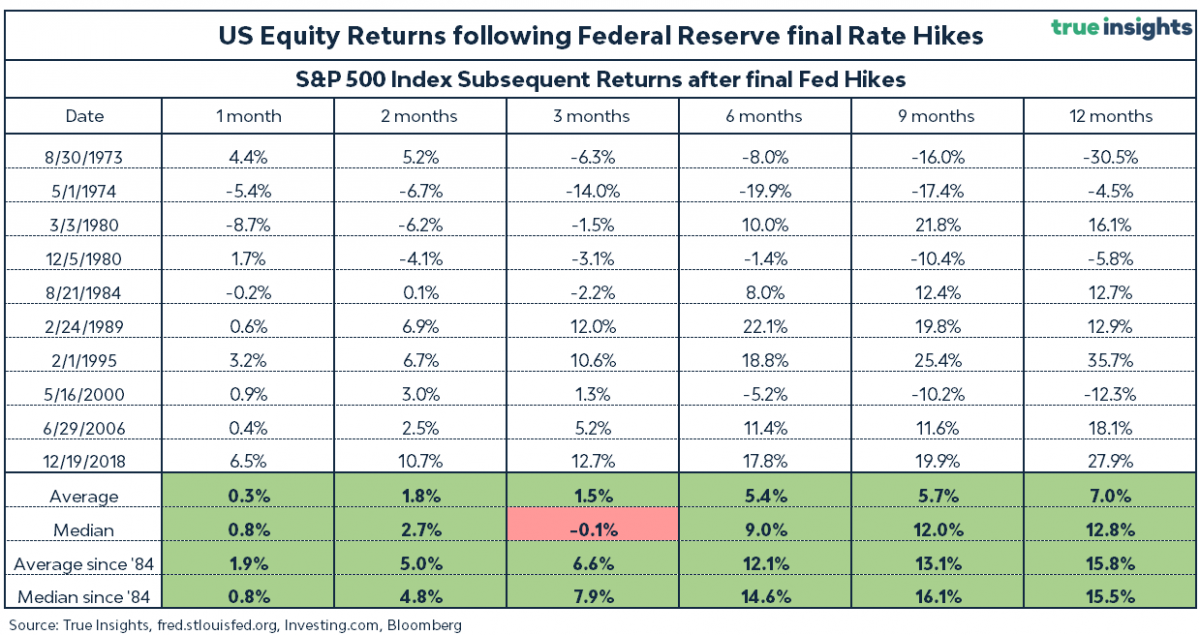

Los van de wankele motivatie van de Fed, is er nog een belangrijke beleggingsgerelateerde implicatie van het skippen. Namelijk, mocht de Fed de rente inderdaad nog een keer verhogen, dan kan onderstaande tabel voorlopig de ijskast is. De tabel laat de rendementen zien op de S&P 500 Index van 1 maand tot 12 maanden na de laatste renteverhoging in alle grote verkrappingscycli sinds 1970.

Onderaan de tabel staan de gemiddelde en mediane rendementen sinds 1970 en vanaf 1984. Met dat laatste startpunt wordt de volatiele periode tussen 1973 en 1983 niet meegenomen, waarin toenmalig Fed-baas Voelcker alle zeilen bij moest zetten, met grote volatiteit in de rente als gevolg, om de inflatie weer in het gareel te krijgen. Overigens maakt dit niet zo heel veel uit voor de resultaten, met aantekening dat ze sinds 1984 nog een stuk beter zijn. Aandelen hebben het sowieso goed gedaan nadat de Fed stopte met het verhogen van de rente.

Flash forward naar vandaag. Beleggers weigeren stelselmatig Powell te geloven. Telkens weer verwachten ze dat de rente niet verder wordt opgetrokken, of dat de rente vrij snel weer omlaag wordt gebracht. En met de recente rally op de borden is het niet zo gek om te veronderstellen dat beleggers om ‘de tabel’ vooruit zijn gelopen. Dat zou in ieder geval wel passen bij hun voortdurend te gunstige verwachtingen met betrekking tot het Fed-beleid.

Echter, voor de permabulls onder ons is het Fed-glas uiteraard half vol. Die zullen beargumenten dat we nog een hele rally te gaan hebben, OMDAT de Fed wellicht nog niet het einde van de cyclus heeft bereikt. Je kunt uiteraard twee kanten op met dit verhaal. Ik zit meer op spoor 1, dat beleggers maar al te graag willen geloven dat het einde nabij is en ook nog eens verwachten dat er verder niets meer kapot gaat. Maar een rente van boven de 5 procent is gewoon heel erg hoog!

Jeroen Blokland is oprichter van True Insights, een platform dat onafhankelijke research biedt om gediversifieerde multi-asset portefeuilles samen te stellen. Blokland was laatstelijk hoofd multi-assets bij Robeco. Zijn grafiek van de week verschijnt elke donderdag op Investment Officer.