Voor de aandelenmarkt blijft de inflatiedynamiek cruciaal. Die bepaalt uiteindelijk welk niveau van de rente volstaat om de inflatie onder controle te brengen. En hoe hoger de benodigde rente, des te groter de kans op een recessie en des te minder de bedrijfswinsten. Hoge rente is ook slecht voor het waarderingsniveau van aandelen. Daar staat wel tegenover dat sommige bedrijven erin slagen hun winstmarges te vergroten bij hoge inflatie, zoals we vorig jaar hebben gemerkt.

Het is geen toeval dat de aandelenmarkt in 2022 een slecht jaar had toen de inflatie en de rente fors opliepen. De onderstaande grafiek (waarin de inflatie op een omgekeerde schaal is getekend zodat een dalende lijn een stijgende inflatie weergeeft) laat zien dat de aandelenmarkt het moeilijk kreeg toen de inflatie tegen het einde van 2021 echt een probleem werd. Eveneens brengt de grafiek goed in beeld dat de koersen zich hebben hersteld vanaf het moment dat de inflatie een daling inzette. Kennelijk kregen beleggers al snel vertrouwen dat de inflatie onder controle zal worden gebracht zonder al te sterke rentestijging en daardoor zonder noemenswaardige schade aan de conjunctuur.

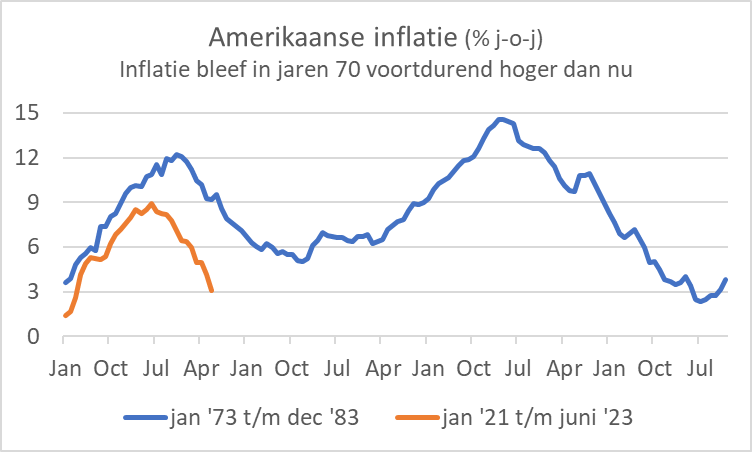

In de westerse wereld hadden we al 40 jaar niet zulke hoge inflatie gehad als in de afgelopen twee jaar. Geen wonder dat de onzekerheid toesloeg, zowel op financiële markten als bij centrale bankiers en het bredere publiek. Onder economen brak een nogal bizarre discussie uit met uiteenlopende meningen over de vraag of de inflatie tijdelijk zou zijn of niet, over wat precies de oorzaak was van de inflatie en wat de beste beleidsreactie zou zijn.

Een vergelijking met de jaren 70 en 80 ligt voor de hand omdat de inflatie toen ook hoog was. Voor aandelenbeleggers was het geen fijne tijd. Tussen 1973 en 1983 kregen ze twee ‘bear markten’ te verwerken. De Amerikaanse S&P500 noteerde halverwege 1982 lager dan aan het begin van 1973, terwijl de koopkracht van de dollar over deze periode door de aanhoudende inflatie met bijna 60% terugliep.

Die ravage werd destijds veroorzaakt doordat de hoge inflatie destijds aanhield. Uiteindelijk was agressief monetair beleid, dat wil zeggen met rentes die boven het hoogste niveau van de inflatie uitstaken, nodig om de inflatie onder controle te krijgen. Dat ging gepaard met een zware recessie en dus met pijnlijke gevolgen voor de aandelenkoersen.

De cruciale vraag lijkt mij of de huidige inflatie voldoende verschilt van die in de jaren 70 om het optimisme van aandelenbeleggers te rechtvaardigen. De verschillen met toen zijn talrijk, maar de volgende twee lijken mij het belangrijkst.

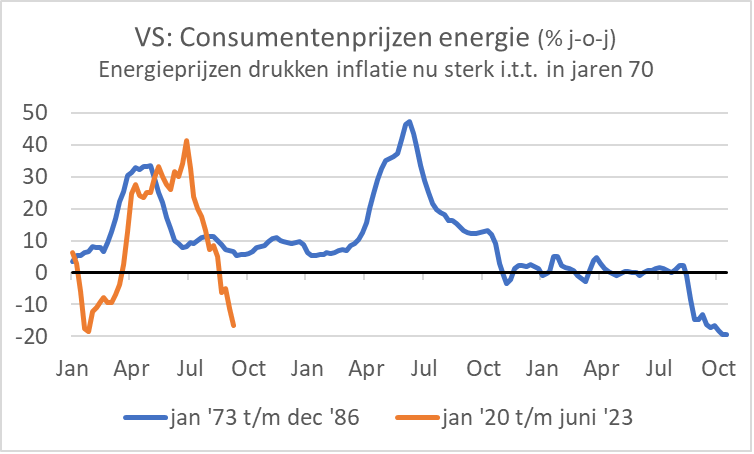

Ten eerste bleven energieprijzen in de jaren 70 voortdurend stijgen, zij het in een wisselend tempo. Nu ligt de olieprijs zo’n 30% onder het hoogste niveau van vorig jaar en de Europese gasprijs zelfs ruim 90%. De energieprijzen drukken de inflatie momenteel dus stevig naar beneden, in tegenstelling tot toen. Dat is mooi, maar die neerwaartse druk is tijdelijk. De energieprijzen blijven immers niet onbeperkt dalen. Sterker nog, als olie en gas onverhoopt duurder zouden worden dan kan het met de inflatie weer snel de verkeerde kant op gaan.

Een tweede belangrijk verschil met de jaren 70 is dat de werkloosheid nu lager en de arbeidsmarkt structureel krapper is. Dat vergroot de kans dat de loonstijging te hoog blijft om op middellange termijn bij een inflatie van 2% uit te komen. Onderschat de intenties van de vakbeweging niet. Zo zei de penningmeester van de FNV vorige week nog dat het tijd is om door te pakken met looneisen en dat zijn stakingskas er ‘klaar voor is’.

De inflatieverwachtingen blijven opmerkelijk gematigd, dat is waar en dat is positief. Toch lijkt mij de basis voor het kennelijke optimisme over de inflatie onder aandelenbeleggers zeer wankel. De eerlijkheid gebiedt te zeggen dat de onzekerheid momenteel groot is.

Han de Jong is voormalig hoofdeconoom van ABN Amro. Hij schrijft wekelijks voor Investment Officer over economie en markten. Meer informatie over zijn visie kunt u lezen op Crystal Clear Economics.