Beursgoeroes, marktanalisten, en niet te vergeten social media, vertellen een hoop onzin. En zo nu en dan ga ik er voor zitten om dat duidelijk te maken. Voor wie mij volgt op Twitter weet dat één van die verhalen gaat over de voorspelkracht van professionele beleggers. Maar in deze column gaat over het weerleggen van een waarderingsmythe.

Wat ik de afgelopen weken veel voorbij hoor en zie komen is dat een koers-winstverhouding van bijna 20 voor de S&P 500 Index geen probleem is omdat waarderingen stijgen gedurende een Amerikaanse recessie. Dat die 20 veel en veel hoger is dan in vrijwel alle voorgaande Amerikaanse recessies, daar wordt aan voorbijgegaan.

Maar minstens net zo belangrijk: die recessie is er helemaal nog niet. En dat betekent dat je niet moet kijken naar wat er gebeurt tijdens een recessie, maar naar de weg ernaartoe. En dan ziet het waarderingsverhaal er toch heel anders uit.

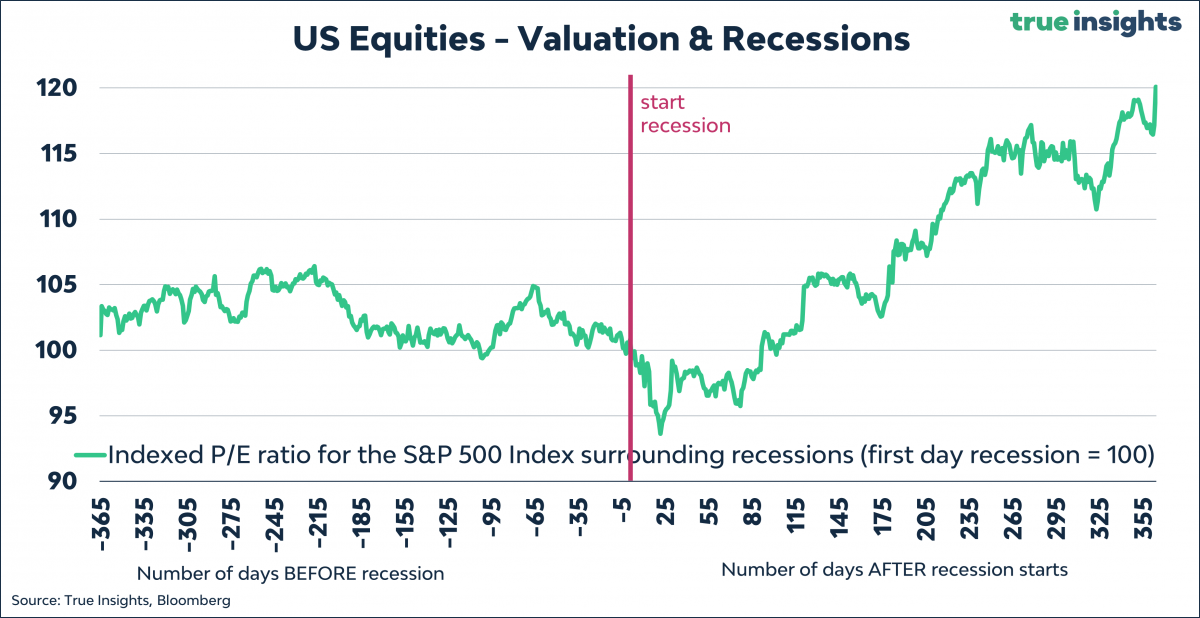

In de grafiek hieronder staat de gemiddelde ontwikkeling in de koers-winstverhoudingen van de S&P 500 Index weergegeven één jaar voor en één jaar na de start van de laatste zes Amerikaanse recessies, waarmee de analyse teruggaat tot 1980. De koerswinstverhoudingen zijn geïndexeerd naar 100 om zo een betere vergelijking te kunnen maken tussen de verschillende recessies. Immers, bij de start van de recessie in 1980 bedroeg de koerswinstverhouding van de S&P 500 Index 7,7, tegen 20,6 bij aanvang van de ‘dotcom’ recessie.

Het beeld mag duidelijk zijn. ‘Ja,’ de waardering van aandelen stijgt gemiddeld genomen tijdens en vlak na een recessie (niet elke recessie duurt een jaar.) Maar in de aanloop naar die recessie komt de waardering behoorlijk naar beneden. Eerst langzaam, maar daarna met een sneltreinvaart. In de veertig dagen rondom de start van een recessie (twintig dagen ervóór en twintig dagen erná) zakte de koerswinstverhouding gemiddeld met 7 procent. In ogenschouw nemende dat de winsten per aandeel doorgaans ook al dalen in de aanloop naar de recessie, moesten de koersen dus meer dan die 7 procent dalen om die lagere waardering te weerspiegelen.

Nu komen recessies natuurlijk niet zo vaak voor, waarmee de statistische significantie van deze analyse beperkt is. Overigens komt het patroon van eerst dalende en daarna stijgende koerswinstverhoudingen bij bijna alle recessies terug. Maar dan nog, klakkeloos roepen dat aandelenwaarderingen geen probleem zijn want er komt ooit een recessie, is dus onjuist en onverstandig.

Jeroen Blokland is oprichter van True Insights, een platform dat onafhankelijke research biedt om gediversifieerde multi-asset portefeuilles samen te stellen. Blokland was laatstelijk hoofd multi-assets bij Robeco. Zijn grafiek van de week verschijnt elke donderdag op Investment Officer.