Mijn column van vorige week, getiteld ‘Cash is king,’ liet zien dat zowel kasgeld als obligaties weer met aandelen concurreren. Na jarenlang met TINA opgezadeld te hebben gezeten valt er voor beleggers weer wat te kiezen.

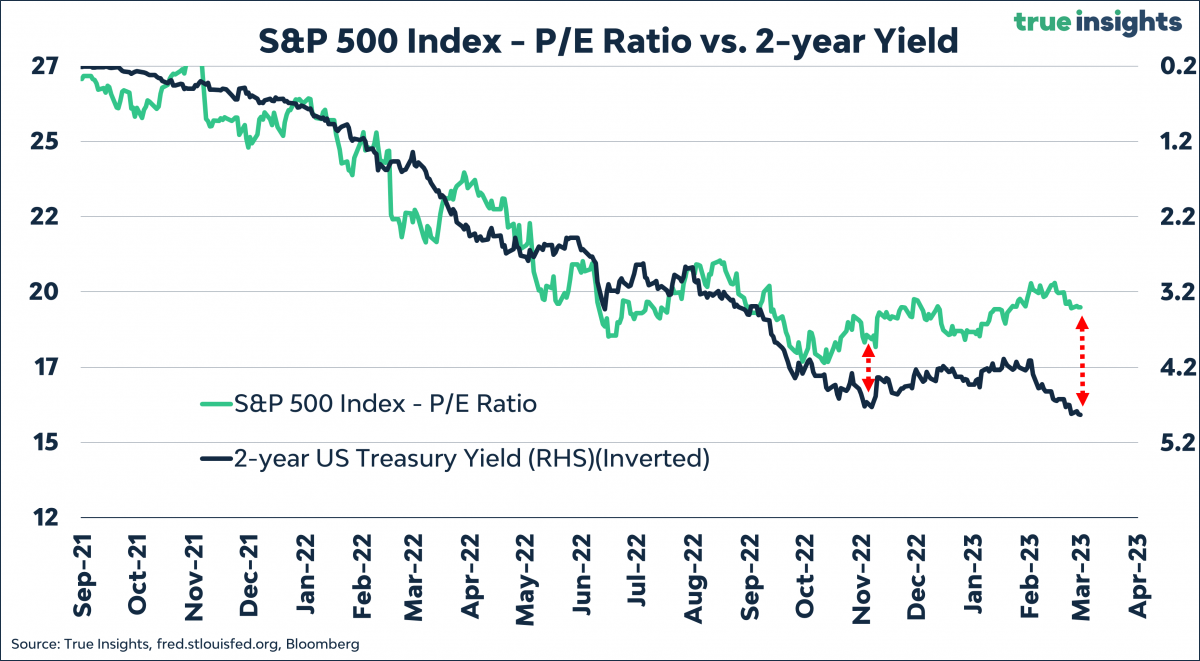

Nu zijn die grafieken met duration- en risico-gerelateerde ‘yields’ natuurlijk mooi, maar het wordt nog interessanter als je ergens een rendement op kunt plakken. Hieronder zijn de Amerikaanse 2-jaars rente (blauwe lijn rechteras en omgekeerd) en de koers-winstverhouding van de S&P 500 Index (groene lijn linkeras) weergegeven. Je kunt hier verschillende varianten gebruiken, bijvoorbeeld andere looptijden, reële rentes, of de forward P/E ratio, ze tonen allemaal hetzelfde beeld.

Wanneer de korte rente stijgt, daalt in de regel de koers-winstverhouding en omgekeerd. Zeker wanneer de rentestijging snel is en gedreven wordt door de Federal Reserve. Echter, de koers-winstverhouding heeft de Amerikaanse 2-jaars rente, die naar het hoogste niveau sinds 2007 is gestegen, niet gevolgd. Hierdoor is een gapend gat ontstaan tussen beide variabelen. Dus óf de rente moet snel dalen, of de waardering van aandelen moet omlaag.

Ik neig naar het laatste. Met de laatste inflatiecijfers nog op het netvlies, een aanhoudend sterke arbeidsmarkt en de sterkste daling van de detailhandelsverkopen in twee jaar in januari, lijkt het me niet opportuun voor de Fed om te hinten op een ‘pivot’. Dat betekent dat indien de twee lijnen perfect op elkaar komen te liggen, de koers-winstverhouding van de S&P 500 Index omlaag moet van 19,0 naar 17,2. Ervan uitgaande dat de winsten onveranderd blijven, betekent dit een impliciete koersdaling van bijna 10 procent. Voor de forward k/w hebben we het over een daling van bijna 9 procent.

De waardering van aandelen is niet omlaag gekomen, omdat beleggers al met een schuin oog kijken naar 2024. Indien de zo gehoopte soft landing zich materialiseert, kunnen de winsten volgend jaar weer flink omhoog. Niet zo’n heel gekke gedachte, behalve dat we nu helemaal geen landing hebben, met extra druk op de inflatie. Ik ga zelf uit van een vertraagde recessie, gekenmerkt door de naweeën van de Covid-stimulering, waardoor het simpelweg langer duurt voordat hogere rentes de economie afremmen en waarschijnlijk in een recessie duwen. Daar hoort niet meteen een uitbundige winstverwachting bij voor 2024.

Jeroen Blokland is oprichter van True Insights, een platform dat onafhankelijke research biedt om gediversifieerde multi-asset portefeuilles samen te stellen. Blokland was laatstelijk hoofd multi-assets bij Robeco. Zijn grafiek van de week verschijnt elke donderdag op Investment Officer.